W 2025 roku odsetki ustawowe za każdy dzień zwłoki w płatności wynoszą 11,25% w skali roku. To oznacza, że za każdy dzień opóźnienia w zapłacie należy naliczyć kwotę obliczoną według prostego wzoru. Wartość ta ma zastosowanie nie tylko w przypadku opóźnień w transakcjach handlowych, ale również w sprawach dotyczących alimentów. Zrozumienie, jak obliczać te odsetki, jest kluczowe dla zarówno wierzycieli, jak i dłużników, aby uniknąć nieporozumień i dodatkowych kosztów.

W artykule omówimy, jak prawidłowo obliczyć odsetki ustawowe, jakie są aktualne stawki oraz jakie konsekwencje prawne niesie za sobą opóźnienie w płatności. Przedstawimy również sytuacje, w których można żądać wyższych stawek odsetek, co może być istotne w wielu przypadkach finansowych.

Kluczowe informacje:

- Odsetki ustawowe za każdy dzień zwłoki wynoszą 11,25% rocznie.

- Wzór na obliczenie odsetek: (kwota zaległości × liczba dni zwłoki × 11,25%) / 365.

- Odsetki naliczane są od dnia następującego po terminie zapłaty do dnia faktycznej zapłaty.

- W przypadku wyższej stawki oprocentowania, wierzyciel może domagać się odsetek według tej wyższej stawki, o ile nie przekracza ona 23% rocznie.

- Opóźnienia w płatnościach mogą prowadzić do konsekwencji prawnych, w tym do dochodzenia odsetek na drodze sądowej.

Jak obliczyć odsetki ustawowe za każdy dzień zwłoki w płatności?

Obliczanie odsetek ustawowych za każdy dzień zwłoki jest kluczowe dla wierzycieli i dłużników, aby zrozumieć, jakie koszty mogą się wiązać z opóźnieniami w płatnościach. W 2025 roku stawka wynosi 11,25% w skali roku, co oznacza, że za każdy dzień opóźnienia należy naliczyć odpowiednią kwotę. Warto znać wzór, który pozwoli na dokładne obliczenie tych odsetek, aby uniknąć nieporozumień i potencjalnych sporów.

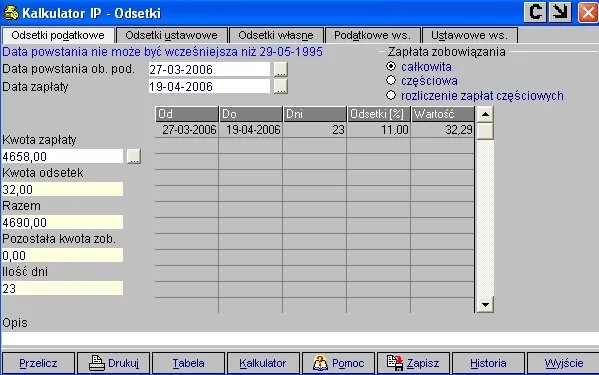

Aby obliczyć odsetki ustawowe, można skorzystać z poniższego wzoru: Odsetki = (Kwota zaległości × Liczba dni zwłoki × 11,25%) / 365. Dzięki temu wzorowi można łatwo określić, ile odsetek należy się za każdy dzień zwłoki w płatności. W kolejnych częściach artykułu przedstawimy konkretne przykłady obliczeń, które pomogą lepiej zrozumieć, jak zastosować ten wzór w praktyce.

Wzór na obliczenie odsetek ustawowych za dzień zwłoki

Wzór na obliczenie odsetek ustawowych jest prosty, a jego składniki są łatwe do zrozumienia. Składa się z trzech głównych elementów: kwoty zaległości, liczby dni zwłoki oraz stawki odsetek, która wynosi 11,25% rocznie. Dzięki temu wzorowi można szybko oszacować, ile wynoszą odsetki za każdy dzień opóźnienia w płatności. Obliczenia opierają się na rocznej stawce, dlatego dzielimy przez 365, aby uzyskać wartość dzienną.

| Kwota zaległości (zł) | Liczba dni zwłoki | Odsetki (zł) |

| 1000 | 10 | 3,08 |

| 2000 | 15 | 8,70 |

Przykłady obliczeń odsetek ustawowych w praktyce

Obliczanie odsetek ustawowych za każdy dzień może być zrozumiałe, gdy zastosujemy konkretne przykłady. Rozważmy pierwszy scenariusz, w którym dłużnik ma zaległość w wysokości 5000 zł i spóźnia się z płatnością przez 20 dni. W takim przypadku, korzystając z wzoru na odsetki, obliczamy: (5000 zł × 20 dni × 11,25%) / 365, co daje nam kwotę około 3,08 zł. To pokazuje, jak niewielka kwota zaległości może prowadzić do naliczenia odsetek, które w dłuższym okresie mogą się sumować.

W drugim przykładzie, weźmy pod uwagę sytuację, w której dłużnik ma zaległość w wysokości 10 000 zł, a opóźnienie wynosi 30 dni. Obliczenia będą wyglądać następująco: (10 000 zł × 30 dni × 11,25%) / 365, co daje nam około 9,24 zł. Widać więc, że im większa kwota zaległości i dłuższy czas opóźnienia, tym wyższe są naliczone odsetki. To podkreśla znaczenie terminowego regulowania zobowiązań, aby uniknąć dodatkowych kosztów.

- Przykład 1: Zaległość 5000 zł, 20 dni zwłoki, odsetki wynoszą około 3,08 zł.

- Przykład 2: Zaległość 10 000 zł, 30 dni zwłoki, odsetki wynoszą około 9,24 zł.

Jak zmieniają się stawki odsetek ustawowych w czasie?

Stawki odsetek ustawowych w Polsce zmieniały się na przestrzeni lat, co miało istotny wpływ na sytuację finansową zarówno dłużników, jak i wierzycieli. Warto zauważyć, że zmiany te są często wynikiem decyzji rządu, które mają na celu dostosowanie stóp procentowych do aktualnej sytuacji gospodarczej. W ostatnich latach stawki te były dostosowywane w odpowiedzi na inflację oraz zmiany w polityce monetarnej, co miało na celu ochronę interesów obu stron transakcji finansowych.

W 2025 roku stawka wynosi 11,25% rocznie, co jest wynikiem wcześniejszych regulacji i zmian w gospodarce. Historia pokazuje, że w okresach kryzysowych stawki mogą być obniżane, aby wspierać dłużników, natomiast w czasach wzrostu gospodarczego mogą być podwyższane, by zapewnić odpowiednie wynagrodzenie dla wierzycieli. Takie zmiany mają kluczowe znaczenie dla planowania finansowego obu stron, a ich zrozumienie jest niezbędne w kontekście zarządzania zobowiązaniami.

Co oznacza zmiana stawki dla wierzycieli i dłużników?

Zmiana stawki odsetek ustawowych ma poważne konsekwencje dla wierzycieli i dłużników. Dla wierzycieli wyższe stawki oznaczają większe zyski z pożyczek i kredytów, co może wpływać na ich decyzje dotyczące udzielania finansowania. W przypadku obniżenia stawki, wierzyciele mogą być mniej skłonni do udzielania pożyczek, co może ograniczyć dostępność kredytów na rynku. To z kolei może wpłynąć na całą gospodarkę, ponieważ mniej dostępnych kredytów oznacza mniejsze możliwości inwestycyjne dla firm.

Z drugiej strony, dla dłużników zmiany stawki mogą oznaczać istotne różnice w kosztach spłaty zobowiązań. Wyższe stawki prowadzą do większych odsetek, co zwiększa całkowity koszt pożyczki. Dłużnicy muszą być świadomi tych zmian i dostosowywać swoje plany finansowe, aby uniknąć problemów z płynnością. Warto również zauważyć, że w przypadku trudności finansowych, dłużnicy mogą szukać renegocjacji warunków umowy, co może być korzystne w sytuacji wzrostu stóp procentowych.

Kiedy można stosować wyższe stawki odsetek?

Wyższe stawki odsetek ustawowych mogą być stosowane w określonych sytuacjach, które są regulowane przez prawo. Wierzyciele mają prawo żądać wyższych odsetek, jeśli umowa między stronami przewiduje takie warunki. Na przykład, jeśli umowa kredytowa lub pożyczkowa zawiera klauzulę o wyższej stawce odsetek, wierzyciel może dochodzić odsetek zgodnie z tymi ustaleniami, o ile nie przekraczają one maksymalnej granicy wynoszącej 23% rocznie. Warto również pamiętać, że w przypadku, gdy dłużnik nie wywiązuje się z zobowiązań, wierzyciel może domagać się wyższych odsetek ustawowych jako formy rekompensaty za straty poniesione w wyniku opóźnienia w płatności.

Innym przypadkiem, w którym można stosować wyższe stawki, jest sytuacja, gdy dłużnik jest przedsiębiorcą i opóźnia się w płatności za usługi lub towary. W takich sytuacjach, na podstawie przepisów prawa cywilnego, wierzyciel może zastosować wyższą stawkę odsetek ustawowych, aby zrekompensować dodatkowe koszty związane z obsługą zadłużenia. Takie regulacje mają na celu ochronę interesów wierzycieli oraz zapewnienie, że ci, którzy nie przestrzegają terminów płatności, ponoszą odpowiedzialność finansową za swoje działania.

Warunki stosowania wyższych odsetek ustawowych

Wysokie stawki odsetek ustawowych mogą być stosowane w kilku specyficznych warunkach. Przede wszystkim, musi istnieć wyraźna umowa między wierzycielem a dłużnikiem, która przewiduje możliwość naliczania wyższych odsetek. Dodatkowo, dłużnik powinien być przedsiębiorcą, a opóźnienie w płatności musi dotyczyć transakcji handlowych. Ważne jest również, aby maksymalna stawka odsetek nie przekraczała 23% rocznie, co jest określone w przepisach prawnych. W sytuacjach, gdy dłużnik nie wywiązuje się ze zobowiązań, wierzyciel ma prawo dochodzić wyższych odsetek jako formy zabezpieczenia swoich interesów.

Przykłady sytuacji, w których można żądać wyższych odsetek

Jednym z przykładów, w którym można żądać wyższych odsetek ustawowych, jest sytuacja, gdy przedsiębiorca nie wywiązuje się z terminowego uregulowania płatności za dostarczone towary. Załóżmy, że firma "ABC" dostarczyła materiały budowlane o wartości 50 000 zł firmie "XYZ", która spóźnia się z płatnością o 60 dni. Zgodnie z umową, w przypadku opóźnienia w płatności, stawka odsetek może wynosić 15% rocznie, co jest zgodne z zapisami umowy. W takim przypadku, "ABC" może dochodzić odsetek w wysokości 15% za każdy dzień zwłoki, co znacznie podnosi całkowity koszt transakcji.

Innym przykładem jest sytuacja, gdy osoba fizyczna pożycza pieniądze od znajomego na spłatę długów. Umowa pożyczki przewiduje wyższą stawkę odsetek, wynoszącą 12% rocznie, z uwagi na ryzyko związane z nieterminowym zwrotem. Jeśli pożyczkobiorca spóźnia się z płatnością o 30 dni, pożyczkodawca może żądać odsetek zgodnie z umową, co może prowadzić do znacznych dodatkowych kosztów dla pożyczkobiorcy.

- Przykład 1: Przedsiębiorca "ABC" żąda wyższych odsetek od firmy "XYZ" za opóźnienie w płatności za towary.

- Przykład 2: Osoba fizyczna pożyczająca pieniądze z wyższą stawką odsetek w umowie pożyczki.

Czytaj więcej: Jakie oprocentowanie kredytu gotówkowego? Sprawdź najkorzystniejsze oferty

Jak wykorzystać odsetki ustawowe w negocjacjach finansowych?

Wiedza na temat odsetek ustawowych może być nieocenionym narzędziem w negocjacjach finansowych. Przedsiębiorcy i osoby fizyczne, które są świadome swoich praw, mogą lepiej przygotować się do rozmów z dłużnikami lub wierzycielami. Zrozumienie, kiedy i jak można żądać wyższych odsetek, daje możliwość negocjowania korzystniejszych warunków umowy. Na przykład, w przypadku opóźnienia w płatności, można zasugerować zastosowanie wyższej stawki, co może skłonić dłużnika do szybszego uregulowania zobowiązań, aby uniknąć dodatkowych kosztów.

Dodatkowo, przedsiębiorcy mogą wykorzystać znajomość odsetek ustawowych do zabezpieczenia swoich interesów w umowach handlowych. Warto wprowadzić klauzule dotyczące odsetek w umowach z partnerami biznesowymi, co może pomóc w minimalizowaniu ryzyka finansowego. Tego typu zapisy mogą również zwiększyć zaufanie między stronami, pokazując, że obie strony są świadome konsekwencji związanych z nieterminowymi płatnościami. W przyszłości, w kontekście rosnącej inflacji, monitorowanie zmian w stawkach odsetek ustawowych stanie się kluczowe dla skutecznego zarządzania finansami osobistymi i firmowymi.