Wybór między kredytem a pożyczką może być kluczowym krokiem w zarządzaniu swoimi finansami. Oba te produkty finansowe różnią się pod wieloma względami, co wpływa na to, który z nich będzie lepszym rozwiązaniem w danej sytuacji. Kredyt jest zazwyczaj długoterminowym zobowiązaniem, które wiąże się z niższymi kosztami, podczas gdy pożyczka oferuje większą elastyczność i szybki dostęp do środków. Zrozumienie tych różnic jest kluczowe dla podjęcia świadomej decyzji.

W artykule przyjrzymy się głównym różnicom między kredytem a pożyczką, ich regulacjom prawnym oraz sytuacjom, w których jeden z tych produktów może być korzystniejszy od drugiego. Dzięki temu dowiesz się, jak uniknąć niepotrzebnych kosztów i wybrać najlepszą opcję dla swoich potrzeb.Kluczowe informacje:

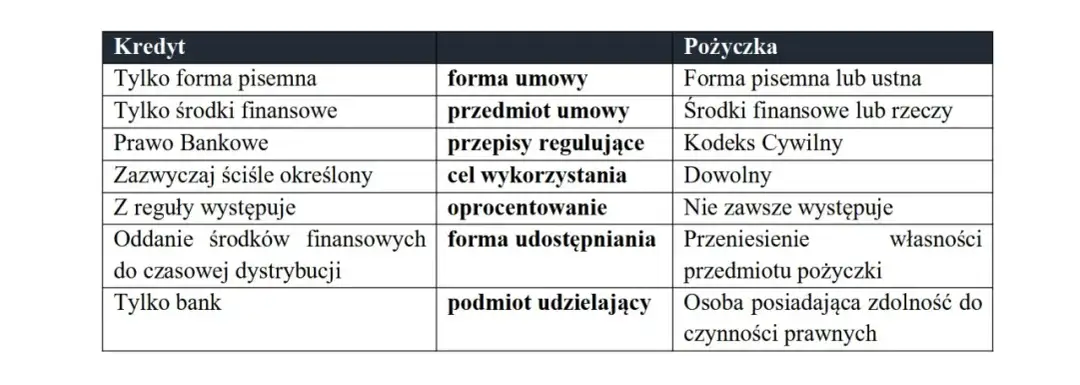

- Kredyt jest regulowany Prawem bankowym, a pożyczka Kodeksem cywilnym.

- Kredyt wymaga analizy zdolności kredytowej, podczas gdy pożyczka nie zawsze to robi.

- Kredyt jest lepszym rozwiązaniem dla dużych kwot i długoterminowych celów, takich jak zakup nieruchomości.

- Pożyczka jest bardziej elastyczna i może być udzielona na krótkoterminowe potrzeby finansowe.

- Warto zwracać uwagę na ukryte koszty związane zarówno z kredytami, jak i pożyczkami.

Wprowadzenie do kredytów i pożyczek: podstawowe różnice

Kredyt i pożyczka to dwa podstawowe produkty finansowe, które różnią się pod wieloma względami. Kredyt jest zazwyczaj długoterminowym zobowiązaniem, które wiąże się z określonymi warunkami i kosztami. Z kolei pożyczka oferuje większą elastyczność i szybki dostęp do środków, co czyni ją atrakcyjną opcją w wielu sytuacjach. Zrozumienie tych różnic jest kluczowe dla podjęcia świadomej decyzji o tym, co wybrać w danej sytuacji.

Warto zwrócić uwagę na to, że kredyt jest regulowany Prawem bankowym i może być udzielany tylko przez banki lub spółdzielcze kasy oszczędnościowo-kredytowe (SKOK). W przeciwieństwie do tego, pożyczka podlega Kodeksowi cywilnemu i może być udzielana przez różne podmioty, w tym osoby fizyczne. Te różnice w regulacjach prawnych wpływają na warunki, jakie muszą spełniać osoby ubiegające się o te produkty finansowe.

Kredyt: długoterminowe zobowiązanie z niższym oprocentowaniem

Kredyt to długoterminowe zobowiązanie, które zazwyczaj wiąże się z niższym oprocentowaniem w porównaniu do pożyczek. Zaciągając kredyt, musisz być przygotowany na dłuższy okres spłaty, który często wynosi od kilku do nawet 35 lat. Warto zaznaczyć, że kredyt wymaga pisemnej umowy oraz analizy zdolności kredytowej, co oznacza, że bank sprawdzi Twoją historię kredytową i dochody. Zabezpieczeniem kredytu mogą być różne formy, takie jak hipoteka czy poręczenie.

Pożyczka: elastyczność i szybki dostęp do środków

Pożyczka to rozwiązanie, które charakteryzuje się elastycznością i szybkim dostępem do gotówki. Może być udzielana przez różne podmioty, a nawet ustnie, jeśli kwota nie przekracza 1000 zł. Pożyczki są zazwyczaj krótkoterminowe, co oznacza, że są idealne do pokrycia nagłych wydatków. Co więcej, pożyczka nie musi być odpłatna, a jej cel nie jest ściśle określony, co daje większą swobodę w jej wykorzystaniu.

Kredyt czy pożyczka: jakie są kluczowe różnice w warunkach?

Wybór między kredytem a pożyczką wiąże się z różnymi warunkami prawnymi oraz wymaganiami dotyczącymi zdolności kredytowej. Kredyty są regulowane Prawem bankowym, co oznacza, że mogą być udzielane tylko przez banki lub spółdzielcze kasy oszczędnościowo-kredytowe (SKOK). Wymagają one pisemnej umowy oraz szczegółowej analizy zdolności kredytowej, co obejmuje ocenę historii kredytowej i dochodów wnioskodawcy. Z kolei pożyczki, regulowane Kodeksem cywilnym, mogą być udzielane przez różne podmioty, w tym osoby prywatne, co sprawia, że są bardziej elastyczne w swoich warunkach.Warto zauważyć, że kredyt zazwyczaj wiąże się z niższymi kosztami i dłuższym okresem spłaty, co czyni go bardziej odpowiednim rozwiązaniem dla większych kwot. Pożyczki są natomiast często krótkoterminowe i mogą być udzielane na mniej formalnych zasadach, co sprawia, że są atrakcyjne w sytuacjach wymagających szybkiego dostępu do gotówki. Różnice te mają istotne znaczenie dla osób podejmujących decyzję o tym, co wybrać – kredyt czy pożyczkę.

Regulacje prawne: jak prawo wpływa na kredyty i pożyczki

Regulacje prawne mają kluczowe znaczenie dla funkcjonowania zarówno kredytów, jak i pożyczek. Kredyty są ściśle kontrolowane przez Prawo bankowe, co zapewnia większą ochronę konsumentów, ale także wprowadza szereg wymogów, które muszą być spełnione przez wnioskodawców. Umowa kredytowa musi być zawarta na piśmie, co daje jasno określone warunki i obowiązki. W przypadku pożyczek, Kodeks cywilny pozwala na większą swobodę, co oznacza, że umowy mogą być zawierane ustnie, jeśli kwota nie przekracza 1000 zł, co ułatwia proces uzyskania funduszy.

Zdolność kredytowa: co warto wiedzieć przed złożeniem wniosku

Zdolność kredytowa to kluczowy element, który wpływa na możliwość uzyskania zarówno kredytu, jak i pożyczki. Banki i instytucje finansowe oceniają zdolność kredytową na podstawie wielu czynników, takich jak historia kredytowa, wysokość dochodów, a także stabilność zatrudnienia. Wysoka zdolność kredytowa zwiększa szanse na uzyskanie korzystnych warunków, podczas gdy niska może skutkować odmową lub wyższymi kosztami. Dlatego przed złożeniem wniosku warto dokładnie sprawdzić swoją sytuację finansową i przygotować się na ewentualne pytania ze strony instytucji udzielającej finansowania.

Czytaj więcej: Prywatne Kredyty Oddłużeniowe bez BIK z niskimi ratami

Kiedy wybrać kredyt: idealne scenariusze dla dużych kwot

Wybór kredytu staje się szczególnie istotny, gdy potrzebujesz dużych sum pieniędzy na dłuższy okres. Kredyt jest najlepszym rozwiązaniem w przypadku finansowania dużych inwestycji, takich jak zakup mieszkania, samochodu czy sprzętu do prowadzenia działalności gospodarczej. W takich sytuacjach, kredyt oferuje korzystniejsze oprocentowanie oraz dłuższy czas spłaty, co pozwala na rozłożenie kosztów na wiele lat. Dzięki temu, miesięczne raty są niższe, co ułatwia zarządzanie domowym budżetem.

Innym idealnym scenariuszem dla wyboru kredytu jest konsolidacja długów. Jeśli masz kilka mniejszych zobowiązań, kredyt może pomóc w ich połączeniu w jedno, co zazwyczaj wiąże się z niższymi kosztami. Kredyty długoterminowe są także preferowane przez osoby, które planują znaczące wydatki w przyszłości, takie jak edukacja dzieci czy remont mieszkania. W takich przypadkach, kredyt staje się bardziej opłacalny niż krótkoterminowe pożyczki, które mogą wiązać się z wyższymi kosztami.

Kredyt hipoteczny: inwestycja w nieruchomości na długie lata

Kredyt hipoteczny to jeden z najpopularniejszych rodzajów kredytów, który umożliwia zakup nieruchomości. Działa na zasadzie zabezpieczenia, gdzie nieruchomość staje się gwarancją spłaty zobowiązania. Dzięki temu, kredyty hipoteczne często oferują niższe oprocentowanie w porównaniu do innych form finansowania. To długoterminowe zobowiązanie, które może trwać nawet 30 lat, sprawia, że jest to inwestycja na długie lata, która może przynieść znaczne zyski w przyszłości.

| Bank | Oprocentowanie | Okres spłaty | Kwota kredytu |

|---|---|---|---|

| Bank A | 2.5% | 30 lat | do 500 000 zł |

| Bank B | 2.7% | 25 lat | do 400 000 zł |

| Bank C | 2.9% | 20 lat | do 300 000 zł |

Kredyt na samochód: korzyści z długoterminowego finansowania

Kredyt na samochód to popularna forma finansowania, która pozwala na zakup pojazdu bez konieczności posiadania pełnej kwoty z góry. Tego rodzaju kredyt jest często oferowany na korzystnych warunkach, co czyni go atrakcyjnym rozwiązaniem dla wielu osób. Jedną z głównych zalet jest możliwość rozłożenia spłat na dłuższy okres, co przekłada się na niższe miesięczne raty. Dzięki temu, klienci mogą lepiej zarządzać swoim budżetem, nie rezygnując z zakupu wymarzonego samochodu.

Co więcej, kredyty na samochody często są dostępne z niższym oprocentowaniem niż tradycyjne kredyty gotówkowe, co sprawia, że całkowity koszt finansowania jest niższy. Dodatkowo, wiele banków oferuje różne promocje, takie jak brak prowizji czy możliwość wcześniejszej spłaty bez dodatkowych opłat. Warto również zaznaczyć, że w przypadku zakupu nowego pojazdu, można liczyć na atrakcyjne warunki kredytowania, co czyni tę formę finansowania jeszcze bardziej opłacalną.

Pożyczka na nagłe wydatki: jak uniknąć długoterminowych zobowiązań

Pożyczka może być doskonałym rozwiązaniem w sytuacjach, gdy pojawiają się nagłe wydatki, takie jak naprawa samochodu czy pilne leczenie. Kluczowe jest jednak, aby korzystać z niej mądrze, aby uniknąć długoterminowych zobowiązań. Zawsze warto dokładnie przemyśleć kwotę, jaką potrzebujesz, oraz czas spłaty, aby nie wpaść w spiralę długów. W przypadku nagłych wydatków, krótkoterminowe pożyczki mogą być korzystne, ale należy unikać pożyczania więcej niż jest to konieczne.

Warto również porównać oferty różnych pożyczkodawców, aby znaleźć najkorzystniejsze warunki. Zwracaj uwagę na całkowity koszt pożyczki, w tym odsetki i dodatkowe opłaty. Wybierając pożyczkę, upewnij się, że masz plan spłaty, aby uniknąć opóźnień i dodatkowych kosztów. Przemyślane podejście do korzystania z pożyczek na nagłe wydatki może pomóc w zachowaniu stabilności finansowej.

Pożyczki pozabankowe: co warto wiedzieć przed podjęciem decyzji

Pożyczki pozabankowe to opcja, która zyskuje na popularności, zwłaszcza w sytuacjach awaryjnych. Oferowane są przez różne instytucje, w tym firmy pożyczkowe, a ich główną zaletą jest szybki dostęp do gotówki. Pożyczki te często charakteryzują się mniej rygorystycznymi wymaganiami niż tradycyjne kredyty, co ułatwia ich uzyskanie. Jednakże, warto być świadomym, że mogą wiązać się z wyższymi kosztami, w tym wyższymi odsetkami i dodatkowymi opłatami.

Przed podjęciem decyzji o pożyczce pozabankowej, należy dokładnie zapoznać się z warunkami umowy oraz zrozumieć wszystkie koszty. Upewnij się, że wybierasz renomowanego pożyczkodawcę, aby uniknąć oszustw. Pożyczki pozabankowe mogą być pomocne w nagłych sytuacjach, ale zawsze warto ocenić swoją zdolność do ich spłaty, aby uniknąć problemów finansowych w przyszłości.

Unikanie niepotrzebnych kosztów: jak świadomie wybierać?

Aby uniknąć niepotrzebnych kosztów przy wyborze między kredytem a pożyczką, kluczowe jest przeprowadzenie dokładnej analizy ofert dostępnych na rynku. Warto porównać oprocentowanie, prowizje oraz inne opłaty, które mogą wpłynąć na całkowity koszt zobowiązania. Przed podpisaniem umowy, upewnij się, że rozumiesz wszystkie warunki oraz obowiązki, które na Ciebie spoczywają. Dobrze jest także zasięgnąć porady finansowej, aby upewnić się, że dokonujesz najlepszego wyboru.

Kolejnym krokiem w unikaniu niepotrzebnych kosztów jest dokładne sprawdzenie swojej zdolności kredytowej. W przypadku kredytów, banki często wymagają analizy historii kredytowej, co może wpłynąć na decyzję o przyznaniu finansowania. Warto również zwrócić uwagę na ukryte koszty, takie jak opłaty za wcześniejszą spłatę czy dodatkowe ubezpieczenia. Im lepiej przygotowany jesteś do podjęcia decyzji, tym większe masz szanse na uniknięcie nieprzyjemnych niespodzianek w przyszłości.- Ukryte opłaty za obsługę kredytu lub pożyczki.

- Wysokie prowizje za udzielenie finansowania.

- Koszty związane z ubezpieczeniem zobowiązania.

Jak efektywnie zarządzać długami: praktyczne strategie finansowe

W obliczu rosnących kosztów życia i nieprzewidzianych wydatków, umiejętność efektywnego zarządzania długami staje się kluczowa. Pożyczki i kredyty mogą być przydatnymi narzędziami, ale ich niewłaściwe zarządzanie może prowadzić do problemów finansowych. Dlatego warto rozważyć strategię konsolidacji długów, która pozwala na połączenie kilku zobowiązań w jedno, co często wiąże się z niższymi kosztami i uproszczeniem procesu spłaty. Umożliwia to lepsze zarządzanie budżetem i unikanie opóźnień w płatnościach.

Inwestowanie w edukację finansową to kolejny krok, który może przynieść długoterminowe korzyści. Uczestnictwo w warsztatach lub kursach dotyczących zarządzania finansami osobistymi pomoże w lepszym zrozumieniu mechanizmów rynkowych oraz sposobów optymalizacji wydatków. Regularne monitorowanie wydatków oraz tworzenie budżetu domowego to praktyczne techniki, które mogą pomóc w unikaniu długów i utrzymaniu stabilności finansowej. Przyszłość finansów osobistych będzie coraz bardziej związana z technologią, dlatego warto rozważyć korzystanie z aplikacji do zarządzania budżetem, które ułatwiają kontrolowanie wydatków i planowanie oszczędności.