Wyjście z chwilówek bez zdolności kredytowej jest możliwe, ale wymaga przemyślanej strategii i odpowiedniego podejścia. Wiele osób borykających się z problemami finansowymi czuje się zagubionych i nie wie, jak poradzić sobie z rosnącymi długami. Kluczem do odzyskania kontroli nad swoimi finansami jest szczegółowa analiza sytuacji finansowej, która pozwoli zidentyfikować obszary do oszczędzania oraz możliwości negocjacji z pożyczkodawcami. Istnieje wiele alternatywnych rozwiązań, takich jak konsolidacja długów czy pomoc od bliskich, które mogą pomóc w wyjściu z trudnej sytuacji.

Warto również pamiętać o zagrożeniach związanych z pożyczkami i oszustwami finansowymi, które mogą pogorszyć sytuację. W tym artykule przedstawimy praktyczne porady dotyczące negocjacji z pożyczkodawcami, konsolidacji długów oraz innych rozwiązań, które mogą pomóc w wyjściu z chwilówek i odzyskaniu stabilności finansowej.

Kluczowe wnioski:

- Analiza sytuacji finansowej jest pierwszym krokiem do wyjścia z chwilówek.

- Negocjacje z pożyczkodawcami mogą przynieść ulgę w spłacie długów.

- Konsolidacja długów w firmach pożyczkowych jest opcją dla osób bez zdolności kredytowej.

- Wsparcie finansowe od rodziny i przyjaciół może być skutecznym rozwiązaniem, ale wiąże się z ryzykiem.

- Ogłoszenie upadłości konsumenckiej to ostateczność, która ma długoterminowe konsekwencje dla kredytów.

- Unikanie pułapek pożyczkowych i oszustw finansowych jest kluczowe dla ochrony swoich finansów.

Jak skutecznie negocjować z pożyczkodawcami, aby uzyskać ulgę

Negocjowanie z pożyczkodawcami może być kluczowym krokiem w procesie wychodzenia z chwilówek, szczególnie gdy brakuje zdolności kredytowej. Skuteczne techniki negocjacji mogą pomóc w uzyskaniu lepszych warunków spłaty, takich jak obniżenie oprocentowania czy wydłużenie terminu spłaty. Ważne jest, aby przed rozpoczęciem rozmów dokładnie przygotować się i zrozumieć swoje możliwości oraz potrzeby.

Przygotowanie do negocjacji obejmuje nie tylko zebranie dokumentów, ale także psychiczne nastawienie na rozmowę. Skontaktowanie się z pożyczkodawcą i przedstawienie swojej sytuacji finansowej może prowadzić do korzystnych rozwiązań, które pomogą w uregulowaniu długów. Warto pamiętać, że wiele firm pożyczkowych jest otwartych na negocjacje, zwłaszcza w obliczu trudności finansowych klientów.

Proste strategie negocjacji, które przynoszą rezultaty

Podczas negocjacji z pożyczkodawcami warto zastosować kilka prostych, ale efektywnych strategii. Po pierwsze, nie bój się prosić o niższe oprocentowanie lub przedłużenie terminu spłaty. Wiele osób obawia się poruszać te tematy, ale często pożyczkodawcy są skłonni do kompromisu, aby uniknąć dalszych problemów z płatnościami. Po drugie, przygotuj się na przedstawienie dowodów swojej sytuacji finansowej, takich jak lista wydatków i dochodów, co może pomóc w uzyskaniu lepszych warunków.

Jak przygotować się do rozmowy z pożyczkodawcą

Przygotowanie do rozmowy z pożyczkodawcą jest kluczowe dla sukcesu negocjacji. Zbierz wszystkie niezbędne dokumenty, takie jak umowy pożyczkowe, dowody dochodów, a także informacje o innych zobowiązaniach. Przed rozmową warto również zastanowić się nad swoimi oczekiwaniami i celami, aby móc jasno je przedstawić. Pamiętaj, że spokój i pewność siebie mogą znacznie wpłynąć na wynik negocjacji.

- Użyj zwrotów takich jak „Czy moglibyśmy omówić możliwość obniżenia oprocentowania?”

- Przygotuj się na pytania dotyczące twojej sytuacji finansowej i bądź szczery w odpowiedziach.

- Nie zapomnij o tym, że pożyczkodawcy mogą być otwarci na różne opcje, więc bądź elastyczny w swoich propozycjach.

Alternatywne opcje konsolidacji długów bez zdolności kredytowej

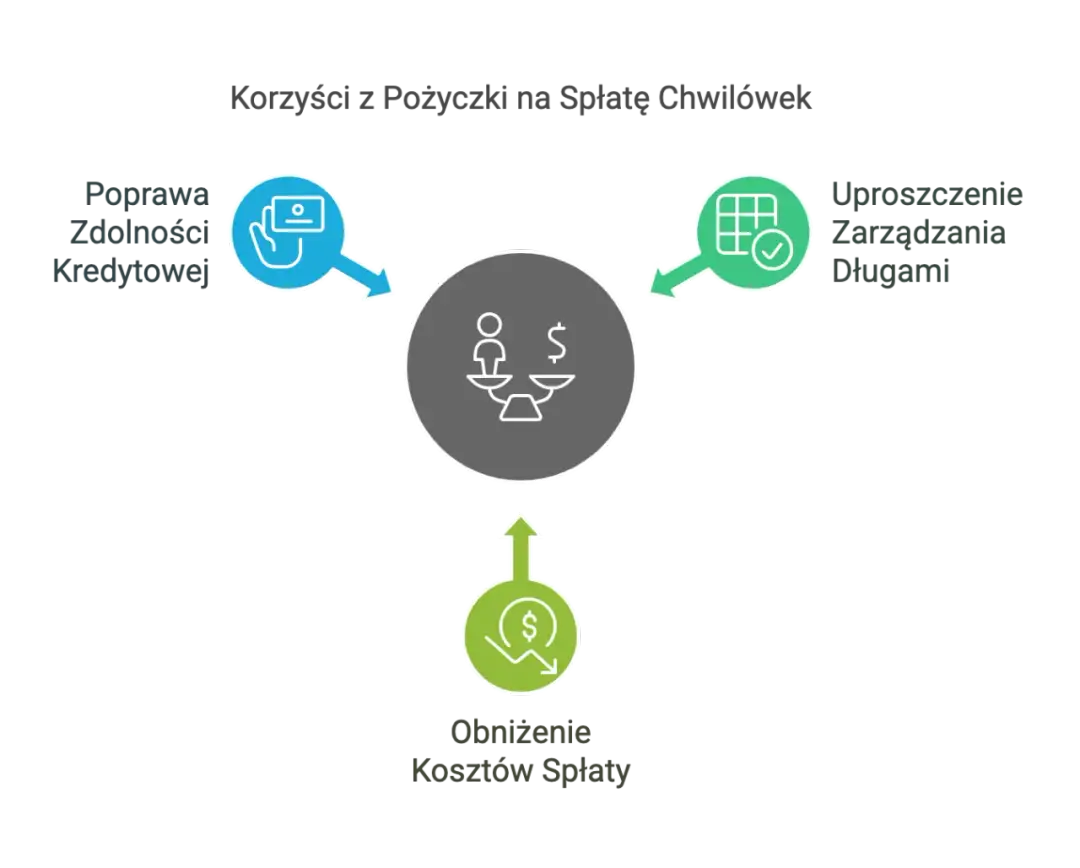

Osoby, które zmagają się z chwilówkami i nie mają zdolności kredytowej, mogą skorzystać z różnych opcji konsolidacji długów. Konsolidacja długów polega na połączeniu kilku zobowiązań w jedno, co może ułatwić zarządzanie finansami. Istnieją firmy pożyczkowe, które oferują takie usługi, a ich kryteria oceny są często mniej rygorystyczne niż w bankach. Dzięki temu, nawet osoby bez zdolności kredytowej mogą znaleźć rozwiązanie, które pomoże im w spłacie długów.

Warto jednak pamiętać, że konsolidacja długów nie zawsze jest prostym rozwiązaniem. Należy dokładnie przeanalizować koszty związane z nowymi pożyczkami oraz oprocentowaniem. Alternatywne opcje konsolidacji mogą obejmować także pożyczki od osób prywatnych czy instytucji pozabankowych, które mogą mieć różne warunki i wymagania. Kluczowe jest, aby przed podjęciem decyzji, dokładnie zrozumieć mechanikę działania tych produktów finansowych.

Jak działają pożyczki konsolidacyjne w firmach pożyczkowych

Pożyczki konsolidacyjne oferowane przez firmy pożyczkowe działają na zasadzie spłaty istniejących długów nową pożyczką. Klient otrzymuje jedną, większą sumę, która jest przeznaczona na spłatę kilku mniejszych chwilówek. Firmy pożyczkowe często wymagają jedynie dowodu osobistego oraz potwierdzenia dochodów, co sprawia, że proces jest szybszy i mniej skomplikowany. Warto jednak zwrócić uwagę na wysokość oprocentowania oraz dodatkowe opłaty, które mogą wpłynąć na całkowity koszt pożyczki.

Zalety i wady konsolidacji długów pozabankowych

Konsolidacja długów pozabankowych ma swoje zalety i wady. Do głównych zalet należy możliwość uzyskania pożyczki bez zdolności kredytowej, co jest istotne dla osób z trudnościami finansowymi. Dodatkowo, połączenie kilku zobowiązań w jedno może ułatwić zarządzanie budżetem. Z drugiej strony, wadą mogą być wyższe oprocentowanie oraz dodatkowe koszty, które często wiążą się z takimi pożyczkami. Kluczowe jest, aby przed podjęciem decyzji o konsolidacji dokładnie ocenić wszystkie za i przeciw oraz zrozumieć, jakie konsekwencje finansowe mogą wyniknąć z tej decyzji.

| Typ pożyczki | Oprocentowanie | Kryteria kwalifikacji |

| Pożyczka konsolidacyjna w firmie pożyczkowej | 15-30% | Dowód osobisty, potwierdzenie dochodu |

| Pożyczka od osoby prywatnej | 10-25% | Umowa, brak formalnych wymagań |

Czytaj więcej: Kredyt dla Spółki z Oo i Zoo - Najlepsze Oferty Finansowania Firmy

Wsparcie finansowe od rodziny i przyjaciół jako rozwiązanie

Prośba o wsparcie finansowe od bliskich może być trudnym krokiem, ale w wielu sytuacjach może okazać się niezbędna. Ważne jest, aby podejść do rozmowy z szczerością i otwartością. Przedstawienie swojej sytuacji finansowej oraz powodów, dla których potrzebujesz pomocy, może pomóc w zrozumieniu twojej sytuacji przez rodzinę czy przyjaciół. Dobrze jest także przygotować się na pytania dotyczące tego, jak planujesz spłacić pożyczkę, co może zwiększyć ich zaufanie do twojej prośby.

Warto również rozważyć, w jaki sposób najlepiej zorganizować taką rozmowę. Wybierz spokojny moment, kiedy obie strony będą miały czas i przestrzeń na dyskusję. Bezpośrednia i uprzejma komunikacja może pomóc w złagodzeniu napięcia i zwiększeniu szans na pozytywną odpowiedź. Pamiętaj, że wsparcie finansowe od bliskich może wpłynąć na relacje, dlatego warto być przygotowanym na różne reakcje.

Jak skutecznie poprosić o pomoc finansową bliskich

Skuteczne poproszenie o pomoc finansową wymaga przemyślanej strategii. Po pierwsze, wybierz odpowiedni moment na rozmowę, unikając sytuacji, w których bliscy mogą być zestresowani lub zajęci. Po drugie, bądź konkretny w swojej prośbie – powiedz, ile pieniędzy potrzebujesz i na co chcesz je przeznaczyć. Dobrze jest również przedstawić plan spłaty pożyczki, co może zwiększyć ich zaufanie do twojego podejścia. Pamiętaj o empatii i zrozumieniu ich ewentualnych obaw, co może pomóc w budowaniu pozytywnej atmosfery rozmowy.

Jakie są ryzyka związane z pożyczkami od rodziny i przyjaciół

Pożyczanie pieniędzy od rodziny i przyjaciół niesie ze sobą pewne ryzyko. Po pierwsze, może to prowadzić do napięć w relacjach, jeśli nie będziesz w stanie spłacić pożyczki w ustalonym czasie. Długotrwałe zobowiązania finansowe mogą również powodować uczucie zależności, co może wpłynąć na twoją samodzielność. Warto być świadomym, że takie sytuacje mogą prowadzić do nieporozumień i konfliktów, dlatego przed podjęciem decyzji o pożyczce warto dokładnie rozważyć wszystkie za i przeciw.

Kiedy warto rozważyć upadłość konsumencką jako ostateczność

Upadłość konsumencka to rozwiązanie, które warto rozważyć, gdy inne metody spłaty długów nie przynoszą rezultatów. W sytuacji, gdy długi przekraczają możliwości finansowe, a pożyczki stają się niemożliwe do spłacenia, ogłoszenie upadłości może być jedynym wyjściem. Proces ten pozwala na umorzenie części długów, co daje szansę na nowy start finansowy. Warto jednak pamiętać, że upadłość ma swoje konsekwencje, które mogą wpłynąć na przyszłe życie finansowe.

Decyzja o ogłoszeniu upadłości powinna być dobrze przemyślana, ponieważ wiąże się z długoterminowymi skutkami. Po pierwsze, upadłość wpisuje się do rejestru dłużników, co może utrudnić uzyskanie kredytów w przyszłości. Po drugie, proces ten wymaga złożenia odpowiednich dokumentów oraz spełnienia określonych warunków prawnych. Dlatego przed podjęciem decyzji o upadłości, warto skonsultować się z prawnikiem specjalizującym się w sprawach finansowych.

Proces ogłaszania upadłości i jego konsekwencje

Ogłoszenie upadłości konsumenckiej to proces, który zaczyna się od złożenia wniosku do sądu. W pierwszej kolejności należy przygotować szczegółowy wykaz wszystkich zobowiązań oraz majątku. Po złożeniu wniosku, sąd podejmuje decyzję o ogłoszeniu upadłości, co zazwyczaj trwa kilka tygodni. Natychmiastowe konsekwencje to wstrzymanie wszelkich egzekucji oraz możliwość umorzenia części długów, co daje szansę na nowy start finansowy.

Jak upadłość wpływa na przyszłe możliwości kredytowe

Ogłoszenie upadłości ma istotny wpływ na przyszłe możliwości kredytowe. Po pierwsze, informacja o upadłości pozostaje w rejestrach dłużników przez kilka lat, co może utrudnić uzyskanie nowych kredytów. Banki i instytucje finansowe mogą być niechętne do udzielania pożyczek osobom, które ogłosiły upadłość, co może prowadzić do trudności w uzyskaniu finansowania. Dlatego przed podjęciem decyzji o ogłoszeniu upadłości warto dokładnie rozważyć wszystkie za i przeciw, aby uniknąć negatywnych skutków w przyszłości.

Jak unikać pułapek pożyczkowych i oszustw finansowych

W dzisiejszych czasach, gdy wiele osób korzysta z pożyczek, niezwykle ważne jest, aby umieć identyfikować i unikać pułapek pożyczkowych oraz oszustw finansowych. Wiele firm oferujących chwilówki stosuje nieuczciwe praktyki, które mogą prowadzić do poważnych problemów finansowych. Dlatego kluczowe jest, aby być świadomym zagrożeń i wiedzieć, jak się przed nimi chronić. Warto zwracać uwagę na szczegóły ofert oraz na to, jak są one przedstawiane przez pożyczkodawców.

Przede wszystkim, należy zachować ostrożność wobec pożyczkodawców, którzy obiecują szybkie pieniądze bez żadnych formalności. Takie oferty często kryją w sobie ukryte koszty i wysokie oprocentowanie. Ostrzeżenia dotyczące podejrzanych praktyk powinny być traktowane poważnie, a każda umowa powinna być dokładnie przeczytana przed jej podpisaniem. Im więcej informacji zbierzemy na temat pożyczkodawcy, tym lepiej będziemy przygotowani do podjęcia świadomej decyzji.

Najczęstsze oszustwa związane z chwilówkami i ich unikanie

Oszustwa związane z chwilówkami mogą przybierać różne formy. Jednym z najczęstszych typów jest naciąganie na opłaty przed przyznaniem pożyczki. Pożyczkodawcy mogą żądać zaliczek na "opłaty administracyjne" lub inne koszty, które nigdy nie są zwracane. Innym sposobem oszustwa jest oferowanie pożyczek z bardzo wysokim oprocentowaniem, które nie jest jasno przedstawione w umowie. Aby uniknąć takich sytuacji, zawsze sprawdzajmy opinie o pożyczkodawcach oraz ich reputację w internecie.

Jak rozpoznać rzetelnych pożyczkodawców i oferty

Aby zidentyfikować rzetelnych pożyczkodawców, warto zwrócić uwagę na kilka kluczowych elementów. Po pierwsze, sprawdź, czy pożyczkodawca jest zarejestrowany i posiada odpowiednie licencje. Po drugie, rzetelne firmy powinny być transparentne w kwestii kosztów i warunków umowy. Zawsze należy dokładnie przeczytać regulamin oraz umowę, aby upewnić się, że nie ma ukrytych opłat. Warto również poszukać opinii innych klientów, aby dowiedzieć się, jakie są ich doświadczenia z danym pożyczkodawcą.

- Brak jasnych informacji o kosztach pożyczki.

- Żądanie zaliczek przed przyznaniem pożyczki.

- Obietnice szybkich pieniędzy bez formalności.

Jak budować zdrowe nawyki finansowe po wyjściu z długów

Po wyjściu z chwilówek i uporaniu się z długami, kluczowe jest, aby skupić się na budowaniu zdrowych nawyków finansowych. Warto zacząć od stworzenia budżetu, który pomoże w monitorowaniu wydatków oraz oszczędzaniu na przyszłość. Ustalając miesięczne limity dla różnych kategorii wydatków, można lepiej zarządzać swoimi finansami i unikać popadania w długi. Dodatkowo, warto rozważyć otwarcie konta oszczędnościowego, aby mieć fundusz awaryjny, który pomoże w sytuacjach nieprzewidzianych.

W miarę jak poprawia się sytuacja finansowa, warto także edukować się w zakresie zarządzania pieniędzmi. Istnieje wiele dostępnych kursów online oraz książek, które uczą o inwestowaniu, planowaniu emerytalnym i innych aspektach finansów osobistych. Zrozumienie, jak działa system finansowy, oraz umiejętność podejmowania świadomych decyzji inwestycyjnych, mogą pomóc w budowaniu stabilnej przyszłości finansowej i zapobieganiu problemom w przyszłości.