Obliczanie zysku z lokaty o oprocentowaniu 3% w skali roku może wydawać się skomplikowane, ale w rzeczywistości jest to prosty proces, który można zrozumieć w kilku krokach. Kluczowym elementem jest znajomość odpowiednich wzorów oraz uwzględnienie różnych czynników, takich jak okres trwania lokaty czy ewentualne opodatkowanie uzyskanych odsetek. W tym artykule przedstawimy, jak dokładnie obliczyć zysk z lokaty, aby uniknąć strat finansowych i maksymalizować swoje zyski.

Ważne jest, aby zrozumieć, że oprocentowanie roczne można przeliczać na krótsze okresy, co jest istotne w przypadku lokat trwających mniej niż rok. Dzięki temu można lepiej ocenić potencjalny zysk i porównać różne oferty lokat dostępnych na rynku. Zapraszamy do zapoznania się z naszym przewodnikiem, który pomoże Ci w skutecznym obliczaniu zysków z lokat i podejmowaniu świadomych decyzji inwestycyjnych.

Kluczowe wnioski:

- Obliczanie zysku z lokaty o oprocentowaniu 3% wymaga znajomości odpowiednich wzorów oraz uwzględnienia okresu trwania lokaty.

- Zysk brutto można obliczyć za pomocą wzoru, który uwzględnia kwotę lokaty, oprocentowanie i czas trwania.

- Podatek Belki wynoszący 19% wpływa na zysk netto, który można obliczyć jako 81% zysku brutto.

- Kapitalizacja odsetek może zwiększyć zysk, a różne metody kapitalizacji mają różny wpływ na końcowy wynik inwestycji.

- Porównując oprocentowanie lokat, warto zwrócić uwagę na różne oferty dostępne na rynku, aby wybrać najlepszą opcję.

- Świadomość ryzyk związanych z inwestycjami oraz zastosowanie odpowiednich strategii minimalizowania ryzyka są kluczowe dla ochrony kapitału.

Jak obliczyć zysk z oprocentowania 3% rocznie w prosty sposób

Aby obliczyć zysk z lokaty o oprocentowaniu 3% rocznie, należy zastosować prosty wzór, który uwzględnia kwotę lokaty, oprocentowanie oraz okres trwania lokaty. Kluczowym elementem jest przeliczenie oprocentowania na odpowiedni czas, szczególnie w przypadku lokat krótszych niż rok. Warto znać ten wzór, aby efektywnie zarządzać swoimi inwestycjami i maksymalizować zyski.

Podstawowy wzór na obliczenie zysku brutto (przed opodatkowaniem) dla lokaty jest następujący: Zysk = Kwota × (Oprocentowanie roczne / 100) × (Czas w miesiącach / 12). Dzięki temu wzorowi można szybko i łatwo określić, ile pieniędzy można zyskać z ulokowanych środków.

Wzór na obliczenie zysku z oprocentowania 3% rocznie

Wzór na obliczenie zysku z oprocentowania 3% rocznie jest prosty i oparty na trzech głównych zmiennych: kwocie lokaty, oprocentowaniu oraz czasie trwania lokaty. Wzór ten wygląda następująco: Zysk = Kwota × (Oprocentowanie roczne / 100) × (Czas w miesiącach / 12). Wartości te pozwalają na obliczenie zysku brutto, który można uzyskać z inwestycji. Oprocentowanie roczne należy podzielić przez 100, aby uzyskać wartość dziesiętną, a czas trwania lokaty należy przeliczyć na miesiące, co ułatwia obliczenia.

Przykład obliczenia zysku z lokaty oprocentowanej 3%

Rozważmy przykład lokaty o wartości 10 000 zł z oprocentowaniem 3% rocznie, trwającej 6 miesięcy. Aby obliczyć zysk, korzystamy z wcześniej podanego wzoru. W tym przypadku obliczenia będą wyglądać następująco: Zysk = 10 000 × (3 / 100) × (6 / 12). Po wykonaniu obliczeń otrzymujemy zysk brutto wynoszący 150 zł.

| Kwota lokaty | Oprocentowanie | Czas trwania (miesiące) | Zysk brutto |

| 10 000 zł | 3% | 6 | 150 zł |

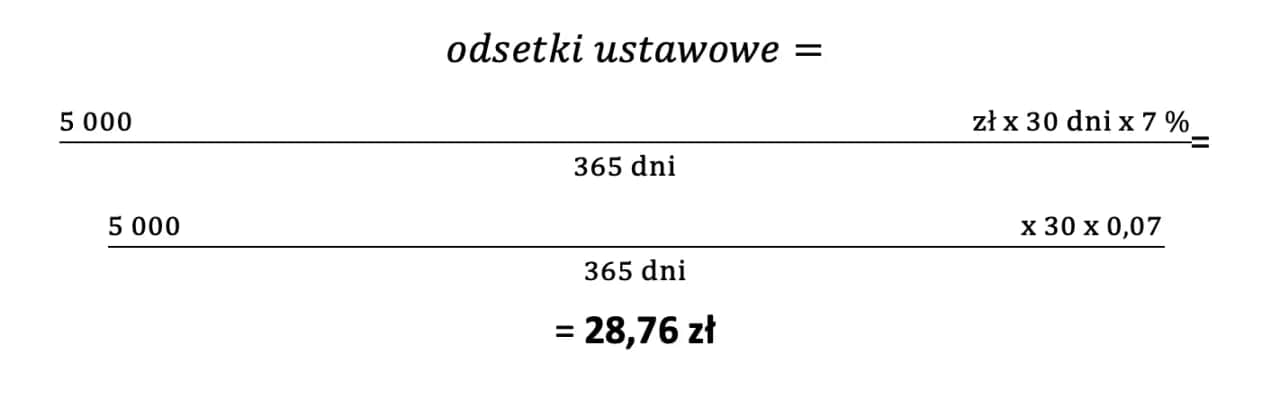

Jak uwzględnić podatki w obliczeniach zysku z oprocentowania

Podczas obliczania zysku z lokaty o oprocentowaniu 3% w skali roku, istotne jest uwzględnienie wpływu podatków na osiągnięty profit. W Polsce odsetki z lokat podlegają podatkowi Belki, który wynosi 19%. Oznacza to, że zysk brutto, który obliczyliśmy wcześniej, należy pomniejszyć o tę kwotę, aby uzyskać zysk netto. To kluczowy krok, aby dokładnie ocenić, ile pieniędzy rzeczywiście zarobimy na lokacie.

Przykładowo, jeśli zysk brutto wynosi 150 zł, to po odliczeniu podatku Belki, nasz zysk netto wyniesie 81% tej kwoty, co daje 123,50 zł. Dzięki temu możemy lepiej zrozumieć, jakie są rzeczywiste korzyści z inwestycji w lokaty, a także jakie czynniki wpływają na ostateczny wynik finansowy.

Jak obliczyć zysk netto po opodatkowaniu odsetek

Aby obliczyć zysk netto po opodatkowaniu, należy zastosować prosty wzór. Po pierwsze, obliczamy zysk brutto z lokaty, a następnie mnożymy go przez 0,81, co odpowiada 81% zysku brutto. Wzór ten można zapisać jako: Zysk netto = Zysk brutto × 0,81. To pozwala na szybkie i łatwe określenie, ile pieniędzy zostanie nam po odliczeniu podatku.

Na przykład, jeżeli zysk brutto wynosi 200 zł, to zysk netto obliczamy w następujący sposób: Zysk netto = 200 × 0,81 = 162 zł. Takie obliczenia są niezbędne, aby mieć pełny obraz zysków z lokat i podejmować świadome decyzje inwestycyjne.

Wpływ podatku Belki na zysk z lokaty oprocentowanej 3%

Podatek Belki ma znaczący wpływ na zyski z lokat o oprocentowaniu 3%. Na przykład, jeżeli osiągniemy zysk brutto w wysokości 150 zł, to po uwzględnieniu podatku, nasz zysk netto wyniesie 123,50 zł. Oznacza to, że podatki mogą znacznie obniżyć nasze zyski, co warto mieć na uwadze przy planowaniu inwestycji.

- Podatek Belki wynosi 19% od zysków kapitałowych.

- Po opodatkowaniu zostaje nam 81% zysku brutto.

- Warto śledzić zmiany w przepisach podatkowych, które mogą wpłynąć na nasze zyski.

Czytaj więcej: Saldo na Koncie - Jak Sprawdzić, Co To Jest i Jakie Ma Znaczenie

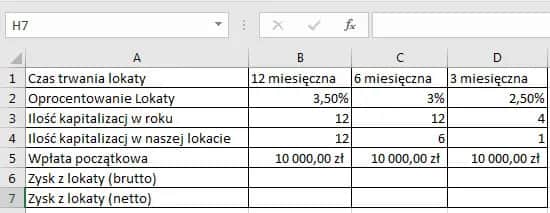

Jak kapitalizacja wpływa na zysk z oprocentowania 3% rocznie

Kapitalizacja odsetek to proces, w którym naliczone odsetki są dodawane do kapitału, co pozwala na naliczanie odsetek od odsetek w kolejnych okresach. Dzięki temu, zysk z lokaty o oprocentowaniu 3% rocznie może być znacznie wyższy niż w przypadku, gdy odsetki są wypłacane na koniec okresu. Zrozumienie, jak działa kapitalizacja, jest kluczowe dla maksymalizacji zysków z inwestycji. Im częściej odsetki są kapitalizowane, tym większy zysk można osiągnąć.

Różne metody kapitalizacji i ich efekty na zysk

Istnieje kilka metod kapitalizacji, które mogą wpływać na ostateczny zysk z lokaty. Najczęściej stosowane metody to kapitalizacja miesięczna, kwartalna i roczna. Przy kapitalizacji miesięcznej odsetki są dodawane do kapitału co miesiąc, co pozwala na szybkie zwiększenie zysku. W przypadku kapitalizacji kwartalnej odsetki są dodawane co trzy miesiące, a przy kapitalizacji rocznej na koniec roku. Zdecydowanie, najbardziej korzystna jest kapitalizacja miesięczna, ponieważ pozwala na maksymalizację zysku poprzez częstsze naliczanie odsetek.

| Metoda kapitalizacji | Efekt na zysk |

| Miesięczna | Najwyższy zysk dzięki częstemu naliczaniu odsetek |

| Kwartalna | Średni zysk, odsetki dodawane co trzy miesiące |

| Roczna | Najniższy zysk, odsetki dodawane na koniec roku |

Porównanie zysków przy różnych częstotliwościach kapitalizacji

Porównując zyski przy różnych częstotliwościach kapitalizacji, można zauważyć znaczące różnice. Na przykład, dla lokaty o wartości 10 000 zł z oprocentowaniem 3% rocznie, przy kapitalizacji miesięcznej zysk netto wyniesie około 310,40 zł, podczas gdy przy kapitalizacji kwartalnej zysk spadnie do około 305,00 zł, a przy kapitalizacji rocznej zysk wyniesie jedynie 300,00 zł. Takie różnice pokazują, jak ważne jest wybieranie odpowiednich warunków kapitalizacji, aby maksymalizować zyski z inwestycji.

| Metoda kapitalizacji | Zysk netto |

| Miesięczna | 310,40 zł |

| Kwartalna | 305,00 zł |

| Roczna | 300,00 zł |

Jak porównać oprocentowanie 3% z innymi ofertami lokat

Porównując oprocentowanie 3% w skali roku z innymi ofertami lokat, warto zwrócić uwagę na kilka kluczowych czynników. Przede wszystkim, należy brać pod uwagę nie tylko wysokość oprocentowania, ale także warunki umowy, takie jak czas trwania lokaty, częstotliwość kapitalizacji odsetek oraz ewentualne opłaty związane z prowadzeniem konta. Różne banki mogą oferować różne zyski, a także różne zasady dotyczące wypłaty odsetek. Dlatego ważne jest, aby dokładnie analizować oferty przed podjęciem decyzji.

Warto również porównać dodatkowe korzyści, jakie mogą oferować banki, takie jak bonusy za otwarcie lokaty czy możliwość wcześniejszej wypłaty środków bez utraty odsetek. Dzięki temu można lepiej ocenić, która oferta jest najbardziej korzystna i odpowiada naszym potrzebom finansowym.

Analiza różnych oprocentowań i ich wpływ na zyski

W analizie oprocentowań dostępnych na rynku, warto uwzględnić oferty różnych banków oraz instytucji finansowych. Na przykład, bank A może oferować oprocentowanie 3%, podczas gdy bank B może oferować 3,5% lub nawet 4%. Ważne jest, aby zrozumieć, jak te różnice w oprocentowaniu wpływają na potencjalny zysk z lokaty. Oprocentowanie wyższe niż 3% może wydawać się korzystniejsze, jednak należy również zwrócić uwagę na inne warunki, takie jak minimalna kwota lokaty czy długość umowy. Czasami wyższe oprocentowanie wiąże się z dłuższym okresem zamrożenia kapitału, co może nie być korzystne dla każdego inwestora.

- Bank A: Oprocentowanie 3%, minimalna kwota lokaty 5000 zł, okres 12 miesięcy.

- Bank B: Oprocentowanie 3,5%, minimalna kwota lokaty 3000 zł, okres 6 miesięcy.

- Bank C: Oprocentowanie 4%, minimalna kwota lokaty 10000 zł, okres 24 miesiące.

Jak wybierać najlepsze oferty lokat na rynku

Wybierając najlepsze oferty lokat, warto kierować się kilkoma istotnymi kryteriami. Oprócz wysokości oprocentowania, należy zwrócić uwagę na warunki umowy, takie jak długość trwania lokaty oraz kapitalizacja odsetek. Dobrze jest również sprawdzić, czy bank oferuje dodatkowe korzyści, takie jak brak opłat za prowadzenie lokaty czy możliwość wcześniejszej wypłaty bez utraty odsetek. Warto także porównać oferty różnych banków, aby znaleźć tę, która najlepiej odpowiada naszym potrzebom oraz celom inwestycyjnym.

Jak unikać strat finansowych przy inwestycjach z oprocentowaniem

Aby minimalizować straty finansowe przy inwestycjach z oprocentowaniem 3%, warto wdrożyć kilka strategii zarządzania ryzykiem. Przede wszystkim, kluczowe jest dokładne zrozumienie warunków lokaty oraz związanych z nią ryzyk. Zainwestowanie w produkty o stałym oprocentowaniu, takie jak lokaty bankowe, może być bezpieczną opcją, jednak warto również rozważyć dywersyfikację portfela inwestycyjnego. W ten sposób można zminimalizować wpływ ewentualnych strat w jednym obszarze na całość inwestycji.

Ważne jest również, aby regularnie monitorować sytuację na rynku oraz zmiany w stopach procentowych. Dzięki temu można odpowiednio reagować na zmieniające się warunki i dostosowywać swoje inwestycje. Warto także korzystać z porad ekspertów finansowych, aby podejmować świadome decyzje, które zminimalizują ryzyko strat.

Kluczowe czynniki ryzyka przy lokatach i inwestycjach

Inwestycje z oprocentowaniem 3% mogą wiązać się z różnymi rodzajami ryzyk. Po pierwsze, ryzyko rynkowe, które dotyczy zmian w stopach procentowych, może wpłynąć na atrakcyjność lokat. Wzrost stóp procentowych może sprawić, że lokaty o stałym oprocentowaniu staną się mniej korzystne w porównaniu do nowych ofert. Po drugie, inflacja to kolejny czynnik, który może obniżyć realną wartość zysków. Jeśli inflacja przekracza oprocentowanie lokaty, realny zysk może być ujemny. Warto również zwrócić uwagę na ryzyko związane z instytucją finansową, w którą inwestujemy, ponieważ problemy finansowe banku mogą wpłynąć na nasze środki.

- Ryzyko rynkowe związane z fluktuacjami stóp procentowych.

- Inflacja, która może obniżyć realną wartość zysków.

- Ryzyko instytucjonalne związane z kondycją banku lub instytucji finansowej.

Strategie minimalizowania ryzyka przy oprocentowaniu 3%

Aby skutecznie minimalizować ryzyko związane z inwestycjami o oprocentowaniu 3%, warto stosować kilka sprawdzonych strategii. Po pierwsze, dywersyfikacja portfela inwestycyjnego pozwala na rozłożenie ryzyka na różne instrumenty finansowe, co zmniejsza wpływ ewentualnych strat w jednym obszarze. Po drugie, warto regularnie przeglądać swoje inwestycje i dostosowywać je do zmieniających się warunków rynkowych. Dodatkowo, korzystanie z lokat o elastycznych warunkach, które pozwalają na wcześniejsze wypłaty bez utraty odsetek, może być korzystne w przypadku nagłych zmian w sytuacji finansowej. Wreszcie, zasięganie opinii ekspertów finansowych może pomóc w podejmowaniu lepszych decyzji inwestycyjnych.

Inwestowanie w lokaty z oprocentowaniem 3% w kontekście cyfrowym

W dzisiejszych czasach, gdy technologia i finanse coraz bardziej się przenikają, warto rozważyć wykorzystanie aplikacji mobilnych oraz platform inwestycyjnych do zarządzania swoimi lokatami. Dzięki nim można na bieżąco monitorować oferty banków, porównywać oprocentowania oraz korzystać z kalkulatorów, które pomogą w szybkim obliczeniu potencjalnych zysków. Inwestowanie w lokaty z oprocentowaniem 3% staje się bardziej przejrzyste i dostępne, co pozwala na podejmowanie bardziej świadomych decyzji finansowych.

Co więcej, wiele banków i instytucji finansowych oferuje teraz innowacyjne produkty, takie jak lokaty z dynamicznym oprocentowaniem, które mogą dostosowywać się do zmieniających się warunków rynkowych. Warto być na bieżąco z nowinkami w tej dziedzinie, ponieważ cyfrowe narzędzia mogą znacząco wpłynąć na sposób, w jaki inwestujemy i zarządzamy naszymi oszczędnościami. Warto także zastanowić się nad edukacją finansową, która pomoże w lepszym zrozumieniu rynku i wykorzystaniu dostępnych narzędzi do maksymalizacji zysków z lokat.