Pożyczka, która dostanie każdy, to mit, który wciąż pokutuje w społeczeństwie. W rzeczywistości każda instytucja pożyczkowa podejmuje decyzję o przyznaniu środków na podstawie indywidualnej oceny zdolności kredytowej konsumenta. Choć oferty pozabankowe często mają minimalne wymagania, nie oznacza to, że każdy może liczyć na ich uzyskanie. Aby otrzymać pożyczkę, należy spełnić określone warunki, takie jak pełnoletniość, obywatelstwo polskie oraz posiadanie stałego źródła dochodu.

W artykule omówimy, jakie są realne warunki uzyskania pożyczki, jakie dokumenty są potrzebne oraz jakie mity krążą wokół pożyczek dostępnych dla wszystkich. Zrozumienie tych kwestii pomoże uniknąć rozczarowań i lepiej przygotować się do procesu aplikacji o pożyczkę.

Najistotniejsze informacje:

- Pożyczki nie są dostępne dla każdego, a decyzja o ich przyznaniu zależy od indywidualnej oceny kredytowej.

- Podstawowe wymagania to pełnoletniość, polskie obywatelstwo i stałe źródło dochodu.

- Firmy pożyczkowe mogą nie sprawdzać historii kredytowej, ale decyzja o przyznaniu pożyczki może być odmówiona z powodu niskich dochodów lub braku konta bankowego.

- Reklamy mówiące o "100% przyznawalności" są często mylące i mają charakter marketingowy.

- Porównanie ofert pożyczkowych jest kluczowe przed złożeniem wniosku, aby wybrać najlepszą opcję.

Jakie są realne warunki uzyskania pożyczki dla każdego?

Uzyskanie pożyczki, która dostanie każdy, jest w rzeczywistości bardziej skomplikowane, niż się wydaje. Każda instytucja pożyczkowa ma swoje wymagania i kryteria oceny, które muszą zostać spełnione przez potencjalnych pożyczkobiorców. Najczęściej wymagane są podstawowe warunki, takie jak pełnoletniość, obywatelstwo polskie oraz posiadanie stałego źródła dochodu. Te aspekty są kluczowe, aby móc ubiegać się o pożyczkę.

Warto również pamiętać, że chociaż niektóre firmy pożyczkowe oferują szybkie pożyczki, nie oznacza to, że są one dostępne dla każdego. Wiele z nich wymaga dodatkowych dokumentów, takich jak potwierdzenie adresu zamieszkania czy numer konta bankowego w Polsce. Wszystkie te wymagania mają na celu zminimalizowanie ryzyka dla pożyczkodawcy oraz zapewnienie, że pożyczki są udzielane osobom, które mogą je spłacić.

Wymagania, które musisz spełnić, aby otrzymać pożyczkę

Aby otrzymać pożyczkę, musisz spełnić kilka kluczowych wymagań. Po pierwsze, musisz być pełnoletni, co oznacza, że musisz mieć co najmniej 18 lat. Po drugie, musisz być obywatelem Polski lub mieć stały pobyt w tym kraju. Stałe źródło dochodu jest kolejnym istotnym wymaganiem, ponieważ pożyczkodawcy chcą mieć pewność, że będziesz w stanie spłacić zaciągnięte zobowiązanie.

Jakie dokumenty są potrzebne przy składaniu wniosku?

Przy składaniu wniosku o pożyczkę będziesz musiał dostarczyć kilka istotnych dokumentów. Najważniejszym z nich jest dowód osobisty, który potwierdzi Twoją tożsamość. Dodatkowo, konieczne może być przedstawienie dokumentów potwierdzających Twoje źródło dochodu, takich jak wyciągi bankowe lub zaświadczenia od pracodawcy. W niektórych przypadkach pożyczkodawcy mogą również wymagać potwierdzenia adresu zamieszkania, co można zrobić za pomocą rachunku za media lub umowy najmu.

| Rodzaj dokumentu | Opis |

| Dowód osobisty | Potwierdza tożsamość pożyczkobiorcy. |

| Zaświadczenie o dochodach | Dokument potwierdzający źródło dochodu. |

| Wyciąg bankowy | Może być wymagany do weryfikacji sytuacji finansowej. |

| Potwierdzenie adresu | Rachunek za media lub umowa najmu. |

Mity na temat pożyczek dostępnych dla wszystkich

Wiele osób wierzy w mity dotyczące pożyczek, które są reklamowane jako dostępne dla każdego. Pożyczka która dostanie każdy to hasło, które często pojawia się w reklamach, ale w rzeczywistości ma niewiele wspólnego z prawdą. Firmy pożyczkowe stosują różne strategie marketingowe, aby przyciągnąć klientów, obiecując łatwe i szybkie pożyczki. Takie obietnice mogą wprowadzać w błąd, sugerując, że każdy może uzyskać pożyczkę bez względu na swoją sytuację finansową.

Warto zrozumieć, że takie reklamy są często tylko chwytami marketingowymi. Pożyczki dostępne dla każdego nie istnieją w praktyce, ponieważ każda instytucja pożyczkowa ocenia zdolność kredytową potencjalnych klientów. Wiele osób, które nie spełniają podstawowych wymagań, takich jak stałe źródło dochodu czy pozytywna historia kredytowa, może być rozczarowanych, gdy ich wnioski zostaną odrzucone. Dlatego ważne jest, aby nie dawać się zwieść atrakcyjnym hasłom reklamowym i dokładnie sprawdzać warunki ofert.

Dlaczego "pożyczka dla każdego" to często chwyt marketingowy?

Firmy pożyczkowe stosują różne techniki marketingowe, aby przyciągnąć uwagę potencjalnych klientów. Hasła takie jak „pożyczka bez weryfikacji BIK” czy „szybka pożyczka dla osób z negatywną historią” są często używane, aby zasugerować, że każdy ma szansę na uzyskanie finansowania. W rzeczywistości jednak, takie oferty są często obarczone ukrytymi kosztami lub wysokimi odsetkami, co sprawia, że mogą być niekorzystne dla pożyczkobiorców. Ostatecznie, decyzja o przyznaniu pożyczki zależy od indywidualnej oceny kredytowej, a nie od chwytliwych haseł reklamowych.

Jakie są realne szanse na uzyskanie pożyczki?

Szanse na uzyskanie pożyczki są uzależnione od wielu czynników, które różnią się w zależności od instytucji pożyczkowej. Pożyczka, która dostanie każdy, jest w rzeczywistości mało prawdopodobna, ponieważ każda firma ocenia zdolność kredytową w oparciu o indywidualne kryteria. Wysokość dochodów, stabilność zatrudnienia oraz historia kredytowa to kluczowe elementy, które wpływają na decyzję pożyczkodawcy. Nawet jeśli oferta wydaje się atrakcyjna, to brak odpowiednich dochodów lub negatywna historia kredytowa mogą skutkować odmową przyznania środków.

Warto także zauważyć, że niektóre firmy pożyczkowe mogą oferować łatwe pożyczki dla wszystkich, jednak często wiąże się to z wyższymi kosztami. W takich przypadkach, pożyczkobiorcy muszą być świadomi, że wyższe ryzyko dla pożyczkodawcy może prowadzić do wyższych odsetek lub dodatkowych opłat. Dlatego przed złożeniem wniosku o pożyczkę, dobrze jest dokładnie przeanalizować swoją sytuację finansową oraz zapoznać się z warunkami ofert, aby zwiększyć swoje szanse na uzyskanie finansowania.

Jak ocena zdolności kredytowej wpływa na przyznanie pożyczki?

Ocena zdolności kredytowej jest kluczowym czynnikiem, który wpływa na decyzję o przyznaniu pożyczki. Pożyczka, która dostanie każdy, to mit, ponieważ instytucje finansowe dokładnie analizują historię kredytową potencjalnych klientów. Zdolność kredytowa jest obliczana na podstawie różnych czynników, takich jak historia spłat wcześniejszych zobowiązań, wysokość dochodów oraz aktualne zadłużenie. Im wyższa ocena zdolności kredytowej, tym większe szanse na uzyskanie pozytywnej decyzji o przyznaniu pożyczki.

Warto zaznaczyć, że każda instytucja może mieć różne kryteria oceny zdolności kredytowej. Niektóre firmy mogą być bardziej elastyczne, oferując szybkie pożyczki dla osób z negatywną historią, ale często wiąże się to z wyższymi kosztami. W praktyce oznacza to, że osoby z niską zdolnością kredytową mogą napotkać trudności w uzyskaniu korzystnych warunków pożyczki.

Rola historii kredytowej w procesie aplikacji

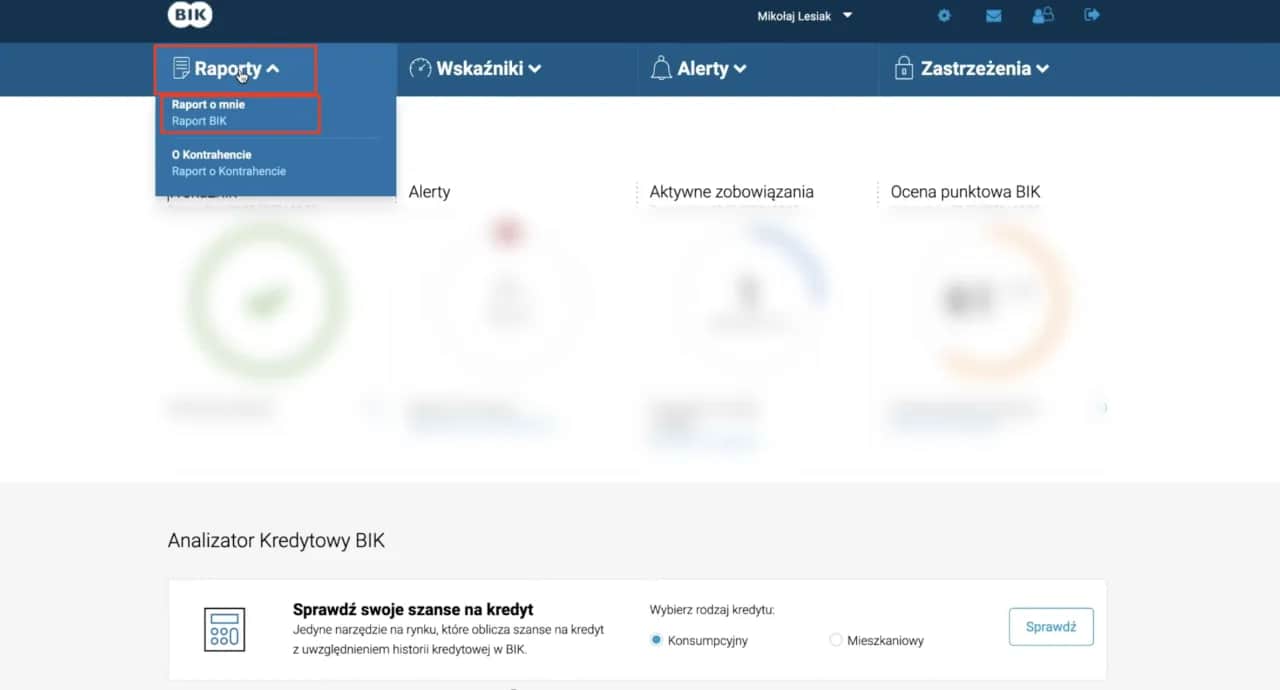

Historia kredytowa odgrywa kluczową rolę w procesie aplikacji o pożyczkę. Pożyczkodawcy analizują, jak klient zarządzał swoimi wcześniejszymi zobowiązaniami, co pozwala im ocenić ryzyko związane z udzieleniem nowej pożyczki. Firmy pożyczkowe często korzystają z raportów z Biura Informacji Kredytowej (BIK), aby zweryfikować, czy wnioskodawca miał problemy ze spłatą długów w przeszłości. Dobra historia kredytowa może zwiększyć szanse na uzyskanie korzystnych warunków finansowych, podczas gdy negatywne wpisy mogą prowadzić do odmowy przyznania pożyczki.

Warto również pamiętać, że niektóre firmy oferują pożyczki bez weryfikacji BIK, co może być rozwiązaniem dla osób z trudnościami w historii kredytowej. Jednak takie oferty często wiążą się z wyższymi kosztami oraz mniej korzystnymi warunkami spłaty. Zrozumienie, jak historia kredytowa wpływa na decyzję pożyczkodawców, jest kluczowe dla skutecznego zarządzania swoimi finansami i zwiększenia szans na uzyskanie pożyczki.

Czytaj więcej: Czy chwilówki są bezpieczne? Odkryj ryzyka i jak ich unikać

Jak porównywać oferty pożyczkowe, aby wybrać najlepszą?

Porównywanie ofert pożyczkowych jest kluczowym krokiem, który pozwala na znalezienie najbardziej korzystnej opcji. Warto zwrócić uwagę na oprocentowanie, które może znacząco wpłynąć na całkowity koszt pożyczki. Różne instytucje mogą oferować różne stawki, a nawet niewielkie różnice w oprocentowaniu mogą prowadzić do znacznych oszczędności w dłuższym okresie. Oprócz oprocentowania, należy również zwrócić uwagę na opłaty dodatkowe, takie jak prowizje czy koszty ubezpieczenia, które mogą zwiększyć całkowity koszt pożyczki.

Innym ważnym czynnikiem jest okres spłaty, który powinien być dostosowany do Twojej sytuacji finansowej. Krótszy okres spłaty może oznaczać wyższe raty, ale niższe całkowite koszty odsetek. Z kolei dłuższy okres spłaty zmniejsza miesięczne obciążenie, ale może prowadzić do wyższych kosztów całkowitych. Dlatego warto porównać różne oferty, aby znaleźć tę, która najlepiej odpowiada Twoim potrzebom finansowym.

Kluczowe czynniki do rozważenia przy wyborze pożyczki

Podczas wyboru pożyczki, kluczowe czynniki, które należy rozważyć, to oprocentowanie, które określa koszt pożyczki, oraz opłaty dodatkowe, które mogą się różnić w zależności od pożyczkodawcy. Ważne jest również, aby zwrócić uwagę na warunki spłaty, w tym elastyczność w możliwościach wcześniejszej spłaty. Dodatkowo, opinie innych klientów mogą dostarczyć cennych informacji na temat jakości obsługi klienta i rzetelności pożyczkodawcy. Warto także sprawdzić, czy pożyczkodawca oferuje wsparcie w razie problemów ze spłatą, co może być istotne w przypadku nieprzewidzianych sytuacji finansowych.

Gdzie szukać najlepszych ofert pożyczkowych?

Aby znaleźć najlepsze oferty pożyczkowe, warto skorzystać z różnych źródeł. Można zacząć od internetowych porównywarek pożyczek, które umożliwiają szybkie zestawienie różnych ofert na podstawie indywidualnych potrzeb. Dodatkowo, warto odwiedzić strony internetowe instytucji finansowych, które często publikują swoje oferty. Opinie użytkowników na forach internetowych oraz w mediach społecznościowych mogą również pomóc w podjęciu decyzji. Nie zapomnij także o konsultacjach z doradcami finansowymi, którzy mogą dostarczyć fachowej pomocy w wyborze odpowiedniej oferty.

Jak unikać pułapek finansowych przy wyborze pożyczki?

Wybór odpowiedniej pożyczki to nie tylko porównanie ofert, ale również unikanie pułapek finansowych, które mogą pojawić się na każdym kroku. Kluczowym krokiem jest dokładne zrozumienie umowy oraz wszelkich warunków, które mogą wpłynąć na Twoje finanse w przyszłości. Zwróć szczególną uwagę na klauzule dotyczące zmian oprocentowania, które mogą skutkować nagłym wzrostem miesięcznych rat. Warto również szukać ofert, które oferują możliwość renegocjacji warunków w przypadku zmiany sytuacji finansowej, co może być istotne w nieprzewidzianych okolicznościach.

Przyszłość branży pożyczkowej wskazuje na rosnące znaczenie technologii finansowych (fintech), które mogą uprościć proces porównywania ofert i zwiększyć przejrzystość. Aplikacje mobilne oraz platformy online pozwalają na szybkie zestawienie różnych opcji oraz dostęp do opinii innych użytkowników w czasie rzeczywistym. Warto być na bieżąco z nowinkami w tej dziedzinie, aby móc wykorzystać nowe rozwiązania i uniknąć potencjalnych problemów związanych z pożyczkami, a tym samym lepiej zarządzać swoimi finansami.