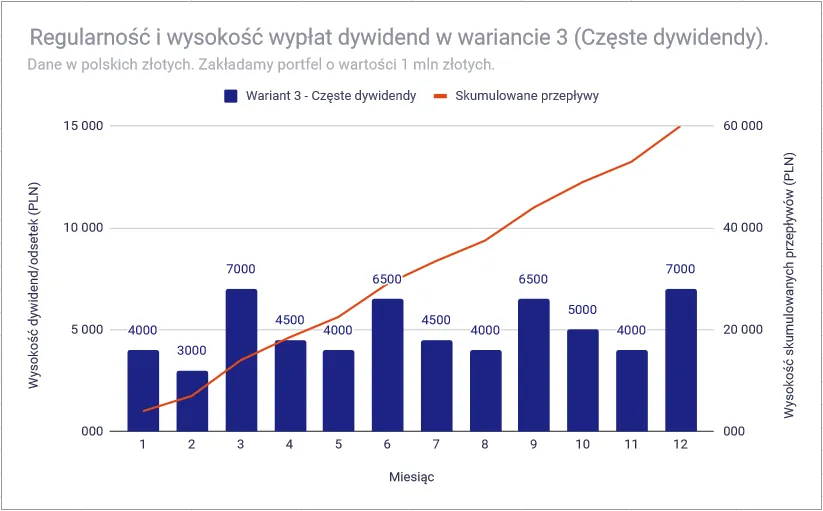

Ile można zarobić na dywidendach? To pytanie nurtuje wielu inwestorów, którzy szukają sposobów na generowanie pasywnego dochodu. Zyski z dywidend zależą od wielkości inwestycji, stopy dywidendy oraz czasu trwania inwestycji. Aby osiągnąć miesięczny przychód z dywidend w wysokości około 5000 zł, inwestor musi zainwestować znaczną kwotę, zwykle od 750 tys. do 1,5 mln zł, przy założeniu średniej stopy dywidendy na poziomie 5% rocznie.

Warto jednak pamiętać, że zyski z dywidend nie są gwarantowane i mogą się różnić w zależności od wybranych spółek oraz sytuacji rynkowej. Historia pokazuje, że niektóre firmy wypłacały wysokie dywidendy, ale wyniki z przeszłości nie zawsze są wskaźnikiem przyszłych zysków. Dlatego zrozumienie, jakie czynniki wpływają na dywidendy, jest kluczowe dla każdego, kto chce inwestować w ten sposób.

Najważniejsze informacje:

- Aby uzyskać 5000 zł miesięcznie z dywidend, potrzebny jest portfel o wartości między 750 tys. a 1,5 mln zł.

- Średnia stopa dywidendy wynosi około 5% rocznie.

- Wyniki z przeszłości, takie jak zyski z akcji Synthos czy Famur, są wyjątkowe i nie gwarantują przyszłych rezultatów.

- Wartości zysków z portfeli dywidendowych w latach 2021–2023 wynosiły około 28%–31% rocznie.

- Inwestowanie w dywidendy wymaga długoterminowego podejścia i znacznej inwestycji.

Jakie są potencjalne zyski z dywidend? Zrozumienie możliwości

Inwestowanie w dywidendy może przynieść znaczne zyski, ale zależy to od kilku kluczowych czynników. Przede wszystkim, wielkość inwestycji ma ogromne znaczenie. Im większa kwota zainwestowana w akcje dywidendowe, tym większe potencjalne zyski. Przy średniej stopie dywidendy wynoszącej około 5% rocznie, inwestorzy mogą liczyć na regularne wypłaty, które mogą stanowić ważny element ich strategii inwestycyjnej.

Drugim istotnym czynnikiem jest czas trwania inwestycji. Dywidendy są zazwyczaj wypłacane regularnie, a ich wysokość może się zmieniać w zależności od wyników finansowych spółek. Warto zauważyć, że choć zyski z dywidend mogą być atrakcyjne, nie są one gwarantowane i mogą się różnić w zależności od wybranych spółek oraz aktualnej sytuacji rynkowej. Dlatego kluczowe jest zrozumienie, jak te elementy wpływają na oczekiwane dochody z dywidend.

Zależność między inwestycją a wysokością dywidendy

Wysokość dywidendy, którą można uzyskać, jest ściśle związana z wielkością inwestycji. Im większa kwota zainwestowana w akcje, tym wyższe potencjalne zyski z dywidend. Na przykład, inwestując 1 milion złotych w spółkę z 5% stopą dywidendy, można oczekiwać rocznego dochodu na poziomie 50 000 zł. Z drugiej strony, inwestycja na poziomie 500 000 zł przyniesie tylko 25 000 zł rocznie.

- Wysokość dywidendy jest określona przez politykę wypłat spółki oraz jej wyniki finansowe.

- Inwestycje w różne spółki mogą prowadzić do zróżnicowanych zysków z dywidend.

- Stopy dywidendy mogą się zmieniać w czasie, co wpływa na całkowity dochód z inwestycji.

Przykłady zysków z dywidend na podstawie różnych inwestycji

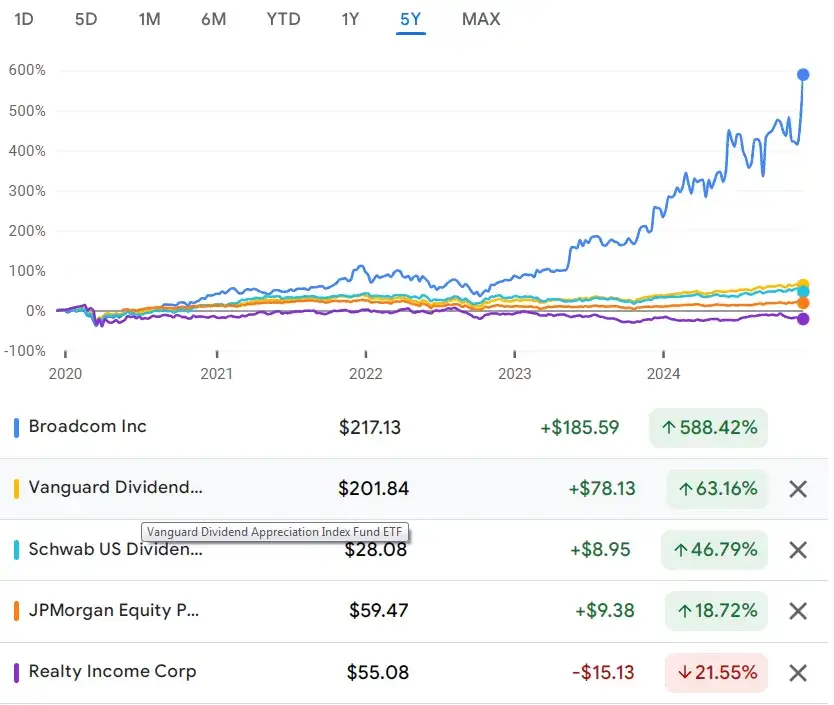

Analizując, ile można zarobić na dywidendach, warto zwrócić uwagę na konkretne przykłady firm, które oferują atrakcyjne wypłaty. Na przykład, spółka Synthos od 2010 roku wypłaciła dywidendy, które mogły przynieść inwestorom zysk w wysokości 13 312 zł przy założeniu kumulacji dywidend. Innym przykładem jest Famur, który w tym samym okresie pozwolił na osiągnięcie zysku na poziomie 5475 zł. Te wyniki pokazują, jak różne spółki mogą wpływać na dochody z dywidend, ale warto pamiętać, że przyszłe wyniki mogą się różnić.

| Spółka | Wypłacona dywidenda (w zł) | Roczna stopa dywidendy (%) |

|---|---|---|

| Synthos | 13 312 | 5 |

| Famur | 5 475 | 4.5 |

| KGHM | 10 000 | 6 |

| PKN Orlen | 8 000 | 5.5 |

Wzór na obliczenie dochodu z dywidend

Aby zrozumieć, jak obliczyć zysk z dywidend, warto znać podstawowy wzór. Dochód z dywidend można obliczyć, stosując następującą formułę: Dochód = Liczba akcji x Wysokość dywidendy na akcję. Na przykład, jeśli posiadasz 1000 akcji spółki, która wypłaca 5 zł dywidendy na akcję, Twój roczny dochód z dywidend wyniesie 5000 zł. Ważne jest, aby pamiętać, że wysokość dywidendy może się zmieniać w czasie, dlatego warto regularnie monitorować informacje o wypłatach.

Jak stopy dywidendy wpływają na zyski?

Stopy dywidendy mają kluczowe znaczenie dla określenia, ile można zarobić na dywidendach. Wyrażają one procentowy udział wypłacanej dywidendy w stosunku do ceny akcji. Na przykład, jeśli akcje spółki są wyceniane na 100 zł, a dywidenda wynosi 5 zł, stopa dywidendy wyniesie 5%. Im wyższa stopa dywidendy, tym większy potencjalny dochód z inwestycji. Jednakże, warto pamiętać, że wysokie stopy dywidendy mogą również wskazywać na wyższe ryzyko związane z daną spółką.

Jakie czynniki wpływają na zmienność zysków z dywidend? Kluczowe aspekty

Wysokość zysków z dywidend jest ściśle związana z różnymi czynnikami, które wpływają na stabilność wypłat. Warunki rynkowe mają kluczowe znaczenie; w okresach ekonomicznych zawirowań, takich jak recesje, wiele firm może zdecydować się na obniżenie lub wstrzymanie dywidend. Z drugiej strony, w stabilnych warunkach gospodarczych, spółki mogą regularnie wypłacać dywidendy, co wpływa na pozytywne postrzeganie ich akcji. Warto również zauważyć, że wyniki finansowe firm mają znaczący wpływ na ich zdolność do wypłaty dywidend; firmy z solidnymi fundamentami finansowymi są bardziej skłonne do utrzymywania wypłat.

Inwestorzy muszą być świadomi, że zmienność zysków z dywidend może być również wynikiem decyzji zarządu spółki. Czasami zarząd może zdecydować się na reinwestowanie zysków zamiast wypłacania dywidend, co może wpłynąć na oczekiwania inwestorów. Ponadto, czynniki zewnętrzne, takie jak zmiany w przepisach podatkowych czy sytuacja geopolityczna, mogą również wpływać na stabilność dywidend. Dlatego tak ważne jest, aby inwestorzy dokładnie analizowali te aspekty przed podjęciem decyzji o inwestycji w spółki dywidendowe.

Ryzyko związane z inwestowaniem w dywidendowe spółki

Inwestowanie w spółki wypłacające dywidendy wiąże się z różnymi ryzykami, które warto znać. Przede wszystkim, ryzyko spadku wartości akcji może wpływać na dochody z dywidend; jeśli cena akcji spada, stopa dywidendy może wzrosnąć, ale to może być sygnał problemów finansowych firmy. Kolejnym ryzykiem jest zmiana polityki dywidendowej; spółki mogą zredukować lub całkowicie wstrzymać wypłaty dywidend w odpowiedzi na zmieniające się warunki rynkowe. Dodatkowo, inwestorzy powinni być świadomi ryzyka związanego z niską płynnością akcji, co może utrudniać sprzedaż akcji w odpowiednim czasie.

Jak sytuacja rynkowa wpływa na wypłatę dywidend?

Sytuacja rynkowa ma istotny wpływ na wypłatę dywidend przez spółki. W okresach spowolnienia gospodarczego wiele firm może zredukować lub wstrzymać dywidendy, aby zabezpieczyć swoje zasoby finansowe. Tego rodzaju decyzje są często podejmowane w odpowiedzi na malejące przychody i zyski, które mogą być wynikiem zmniejszonego popytu na produkty lub usługi. Z drugiej strony, w stabilnych lub rosnących warunkach rynkowych, spółki są bardziej skłonne do utrzymywania lub zwiększania wypłat dywidend, co może przyciągać inwestorów poszukujących regularnych dochodów.

Czytaj więcej: Jak wziąć debet w banku spółdzielczym: 5 kroków do sukcesu

Jak wybierać spółki dywidendowe? Skuteczne strategie inwestycyjne

Wybierając spółki dywidendowe, warto zwrócić uwagę na kilka kluczowych kryteriów. Przede wszystkim, historia wypłat dywidend jest ważnym wskaźnikiem; spółki, które regularnie wypłacają dywidendy przez dłuższy czas, mogą być bardziej wiarygodne. Dodatkowo, warto analizować wskaźniki finansowe, takie jak stosunek wypłaty dywidendy do zysku, aby ocenić, czy firma jest w stanie utrzymać swoje wypłaty w przyszłości. Inwestorzy powinni również przyjrzeć się stabilności finansowej firmy oraz jej pozycji na rynku, co może wpłynąć na długoterminową zdolność do wypłacania dywidend.

Oprócz analizy finansowej, warto również brać pod uwagę ogólną sytuację rynkową i branżę, w której działa dana spółka. Niektóre sektory, takie jak energetyka czy usługi użyteczności publicznej, mogą oferować bardziej stabilne dywidendy w porównaniu do bardziej zmiennych branż, takich jak technologia. Regularne monitorowanie wyników finansowych oraz ogólnych trendów rynkowych pozwoli inwestorom podejmować bardziej świadome decyzje. Pamiętaj, że wybór odpowiednich spółek dywidendowych wymaga czasu i badań, ale może przynieść znaczące korzyści w postaci stabilnego dochodu.

Jak wykorzystać dywidendy do budowy portfela emerytalnego

Wykorzystanie dywidend jako elementu strategii inwestycyjnej może znacząco wpłynąć na przyszłe zabezpieczenie finansowe, zwłaszcza w kontekście budowy portfela emerytalnego. Regularne wypłaty dywidend mogą stanowić stabilne źródło dochodu, co jest kluczowe w czasie, gdy nie można już aktywnie pracować. Inwestorzy powinni rozważyć reinwestowanie dywidend, co pozwala na komponowanie zysków i zwiększenie wartości portfela w dłuższym okresie. Dzięki temu, nawet niewielkie inwestycje mogą z czasem przynieść znaczące zyski, które będą wspierać ich życie na emeryturze.Warto także śledzić trendy rynkowe i dostosowywać strategię inwestycyjną do zmieniających się warunków gospodarczych. Inwestorzy mogą rozważyć dywersyfikację swojego portfela poprzez dodanie spółek z różnych sektorów, co pomoże zminimalizować ryzyko związane z potencjalnymi spadkami w określonych branżach. Przemyślane podejście do inwestowania w dywidendy, z uwzględnieniem zarówno stabilności finansowej spółek, jak i ogólnej sytuacji rynkowej, może przyczynić się do zbudowania solidnego fundamentu dla przyszłego bezpieczeństwa finansowego.